FRBは2020年3月3日、緊急利下げを行い、FF金利の誘導目標を1.75%から1.25%に引き下げました。

通常、FF金利の操作(利上げ・利下げ)は年8回(6週間に1度)行われる定例のFOMC (Federal Open Market Committee:連邦公開市場委員会)で行われます。

FF金利の緊急利下げは極めて異例で、リーマンショックで市場が混乱していた2008年10月8日以来となります。

今回の緊急利下げは2020年3月3日のお昼に行われましたが、その日のNYダウの終値は785ドル安となり、翌日3月4日は1,173ドル高、3月5日は969ドル安と、今のところ一進一退といった状況です。

こちらのページでは過去の緊急利下げ時に米国株がどのような推移となったかを確認したいと思います。

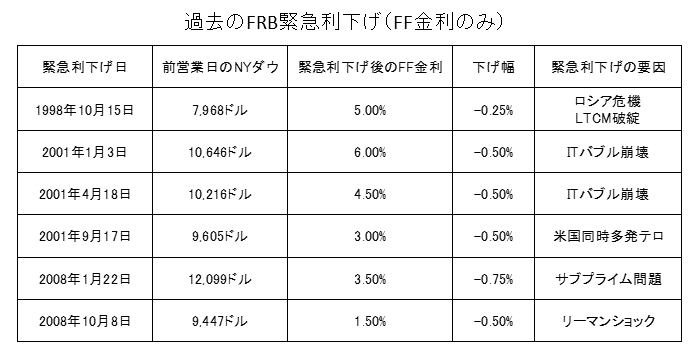

FF金利の緊急利下げは過去6回

色々と調べた結果、年8回行われる定例のFOMC以外でFF金利の緊急利下げが行われたのは、遡れる範囲で過去6回ありました。(2007年はFF金利ではなく公定歩合の緊急利下げでしたので含めていません)

過去6回の緊急利下げの時期はこちらです。

大きく分けると、1998年のロシア危機、2001年のITバブル崩壊時、2008年のリーマンショック(サブプライムショック)時です。

「ロシア危機・ITバブル崩壊・リーマンショック時」の株式・債券・REITのパフォーマンスはこちらをご覧ください。

- 各資産の最大下落率(アジア通貨危機・ロシア危機) - ファイナンシャルスター

- 各資産の最大下落率(ITバブル崩壊) - ファイナンシャルスター

- 各資産の最大下落率(リーマンショック) - ファイナンシャルスター

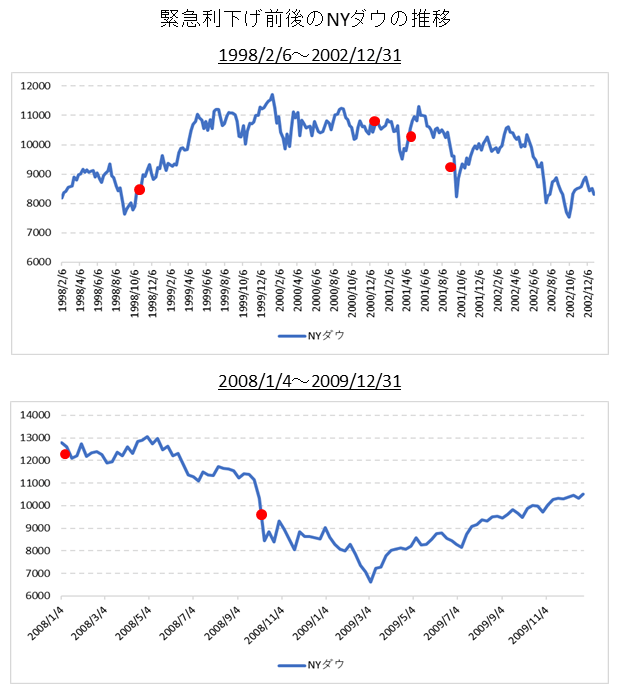

下記ではFF金利の緊急利下げを行った後、米国株がどのように推移したかを掲載します。

FF金利の緊急利下げ後のNYダウの推移

6回のFF金利緊急利下げ前後のNYダウのチャートです。

チャート上の赤い印が緊急利下げのタイミングです。

1998年のロシア危機の際は緊急利下げ後に大きく上昇していますが、それ以外のケースではその後も、下落トレンドが続いています。

2001年は1回目の緊急利下げが行われたのが2001年1月3日で、NYダウは10,600ドル前後でした。

その後も株価の下落トレンドが続き、上昇に転じたのは2002年10月~2003年3月頃です。NYダウの最安値は2002年10月の7,200ドル前後でした。

よって、緊急利下げが行われてから約2年間も下落が続き、NYダウは約30%下落したことになります。

また、2008年は1回の緊急利下げが行われたのが2008年1月22日で、NYダウは12,000ドル前後でした。

こちらのケースでもその後下落が続き、底をつけたのは2009年3月でNYダウは約6,500ドルまで下落しました。

緊急利下げが行われてから1年2ヶ月下落が続き、NYダウは約45%下落しました。

これらの結果から、緊急利下げが行われてもその後、直ぐに株価がリバウンドするわけではなさそうです。

FRBが緊急利下げをするということはそれくらい景気やマーケット環境が悪いということの裏返しなのかもしれません。

現在、マーケット参加者は「金融緩和をしている時に株価が下落トレンドになることはない」「金融緩和色が強く、コロナ問題が落ち着いた後も利上げが遅れるのでバブルが発生する」といった声も多く聞かれます。

トランプ大統領も再選のために、あと半年程度はなりふり構わず施策を打ってくるでしょう。

一般的に考えるとあと数ヶ月は楽観論でもよいと思いますが、念のためのリスクシナリオも想定しておくべきです。

少なくともリーマンショック以降、約12年間も夢のようなマーケット環境が続いてきました。

余計なことはせず国際分散投資を行っていた人はそれなりに利益が上がっていると思います。

2020年2月中旬以降、株価の下落が続いていますが、例えばNYダウでも過去最高値から10%前後下落しただけです。

少し前までは世界の株式時価総額合計が名目GDP合計を上回るような割高な水準が続いていて、それが少し改善された程度です。

現状は少しリスク資産のウェイトを落として、様子を見ながらエントリータイミングを待つ方が良いと思います。

個人的には、リーマンショックまではいかなくても、もう少し安い局面がくると考えています。当面はNYダウで高値から20%安の23,500ドル前後が1つの目安です。

一方、FF金利がゼロになったり、FRBも日銀を見習ってETFやREITを購入するなどすれば、資産バブルが発生する可能性もあります。

この可能性はそれほど高くないと思っていますが、こちらも頭の片隅には置いておきましよう。

トランプ大統領ならやりかねませんので。