インフラファンド市場では7銘柄目の上場 / ジャパン・インフラファンド投資法人

2020年2月20日にジャパン・インフラファンド投資法人(9287)が上場します。

スポンサーはメインが丸紅で、サブがみずほFGとなっており、インフラファンド市場では初となる大手企業がスポンサーの案件です。

これで東証のインフラファンド市場は7銘柄となり、ようやくインフラファンド全体の時価総額が1,000億円に届くところまで来ました。

もう少し時価総額が拡大してくればインデックス(指数)算出も見えてきます。

インデックス(指数)ができると投信の設定や機関投資家の参加が見込まれ、インフラファンド市場にとっては追い風となります。

- インフラファンドについての詳しい解説はこちらを参照:インフラファンド(インフラ投資法人)について - ファイナンシャルスター

ジャパン・インフラファンド投資法人(9287)については2020年2月3日に仮条件が決定し、2020年2月13日に価格が決定します。

ここではジャパン・インフラファンド投資法人(9287)のフェアバリュー(適正価格)を掲載しておきます。

あくまでフェアバリュー(適正価格)であって、初値の予想ではありません。

初値はシェアが多い主幹事証券の動向に影響されます。

ちなみに今回はみずほ証券が大半のシェアを握っています。

みずほ主幹事案件は寄付きで売りが出やすいイメージもあるので、安く寄った場合は逆にチャンスです。

IPOで購入する方やその後のマーケットで購入する方はフェアバリュー(適正価格)を参考にしていただき、それよりもかなり安い場合は買い、それよりも大きく上昇した場合は売りといった形で活用していただければと思います。

インフラファンド条件一覧からジャパン・インフラファンド投資法人のフェアバリュー(適正価格)を考える

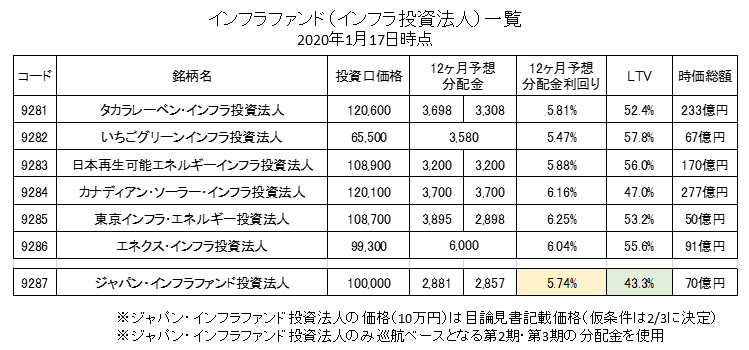

下記は2020年1月17日時点のインフラファンド全銘柄の条件一覧です。

- ジャパン・インフラファンド投資法人の価格は目論見書記載価格(仮条件は2/3に決定)の10万円で記載しています。

- また、ジャパン・インフラファンド投資法人の第1期決算は5ヶ月間で日数が少なくなることから、巡行ベースとなる第2期・第3期の分配金を使用しています。

ジャパン・インフラファンド投資法人は投資口価格10万円で計算すると巡行ベースの分配金利回りは5.74%となり、インフラファンド市場の中ではやや低い水準となります。

ただし、ここで注目しなければならないのがLTVです。

LTVは「Loan to Value」の略で借入比率を意味します。

ジャパン・インフラファンド投資法人のLTVは43.3%と他の銘柄と比較しても低い水準です。

また、ジャパン・インフラファンド投資法人は目論見書等でLTVは巡航ベースで60%程度、上限で70%と公表しています。

つまり、借入を増やすことで物件を購入する余地があるということになります。

他の6銘柄の平均値であるLTV53%まででも資産規模を現状の1.2倍にできます。

公表している巡行ベースのLTV60%まで拡大すると、資産規模は1.4倍になります。

当たり前ですが、増資をせず資産規模が1.4倍になれば、収入もおおむね1.4倍になります。

そう考えると、ジャパン・インフラファンド投資法人の分配金利回りは今後の物件取得を考慮すると上記の5.74%ではなく、これに1.2倍~1.4倍した6.88%~8.03%ということになります。

他の銘柄の水準から考えて適正な分配金利回りを6%と考えると、投資口価格は115,000円(LTV53%基準)~133,000円(LTV60%基準)となります。

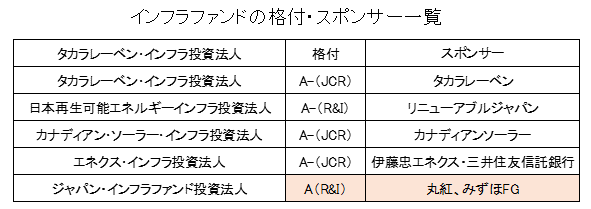

さらに、ジャパン・インフラファンド投資法人のスポンサーは丸紅とみずほFGであり、他の6銘柄と比較しても有力なスポンサーといえます。

格付けもインフラファンドの中で最上位のA(R&I)となっています。

よって、分配金利回りの適正値は他の銘柄より低くなることも許容されると思われます。

これらを総合的に分析すると「ジャパン・インフラファンド投資法人」の当面の戦略はこのようになります。

- 115,000円までは無条件で買い

- 125,000円~135,000円がフェアバリュー

- 150,000円を超えたら売却も検討

物件を追加購入するまで上昇しない可能性もありますが、その場合はホールドしてください。数ヶ月の間に物件の追加購入があるはずです。

将来的に外部成長が進んだり、インフラファンド全体の評価が上昇すると適正価格も変わってきますが1年位はこのようなイメージで良いと思います。

ちなみに長期で保有できる投資家は15万円を超えたからといって、直ぐに売却する必要はないと思います。含み益を持ったまま高い分配金をもらい続けるのも悪くはありません。

カナディアン・ソーラー・インフラ投資法人も割安

ジャパン・インフラファンド投資法人以外ではカナディアン・ソーラー・インフラ投資法人が割安に見えます。

カナディアン・ソーラー・インフラ投資法人はインフラファンド市場の中で時価総額が最大です。

さらにスポンサーのカナディアン・ソーラー・グループは世界最大級の太陽光発電メーカーであり、パネル製造から開発・運営までを一気通貫でおこなうことが可能です。

そのため、今後の外部成長力も相対的に高いと考えられます。

それにもかかわらず、現在、割安に放置されている理由はポートフォリオが九州地区に偏っていることが大きな理由と考えられます。

九州電力は定期的に出力抑制を実施しており、カナディアン・ソーラー・インフラ投資法人の一部保有施設も実際に影響を受けています。

ただし、その影響は軽微であり、今後、他の地域の物件を組み入れることで分散が図られるものと思われます。

そう考えると6%を超える分配金利回りは魅力的といえます。

また、他の銘柄も5%台後半の利回りであれば購入しておいて問題ありません。

つまり、インフラファンド全体が割安で、その中でもジャパン・インフラファンド投資法人とカナディアン・ソーラー・インフラ投資法人が割安ということです。

固定価格買取制度(FIT)の買取価格低下でも大丈夫

太陽光発電については、固定価格買取制度(FIT)の買取価格が低下していることでネガティブなイメージを持つ人も多いようです。

固定価格買取制度の買取価格(10kW以上)の推移です。

確かにかなり低下しています。

ちなみに現在、インフラファンドに組み入れられている物件の最も安い買取価格は24円/kWhです。

現在でもインフラファンドに新しく組み入れる物件は大半が30円以上のものです。(今回、IPOを行うジャパン・インフラファンド投資法人も大半の物件が30円以上の物件です)

そして、パネル・パワコン・モジュール等の太陽光発電設備はここ数年で大きく価格が低下しています。

一説によると、固定価格買取制度が始まった頃と比べると半分くらいのコストで開発ができるようです。

そのため、買取価格が当初の40円/kWhから20円/kWhになっても利回りが変わりません。

さらに、もしインフラ投資法人の利回り目線に合わなければ無理に物件を組み入れなければ良いだけの話です。

現状は買取価格が低下していますが、それ以上に物件の価格が低下しているため、利回りが下がっていません。

この部分が認識されてくるとインフラファンドも見直され、価格が上昇するでしょう。

- インフラファンドの利回りの考え方はこちらを参照:インフラ投資法人(太陽光発電施設)のリターンの考え方 / ポイントは減価償却 - ファイナンシャルスター

【2020年2月4日追加】

仮条件が93,000円~95,000円となりました。上記掲載のフェアバリューは変えません。非常においしい価格です。寄り付きで下がれば、更に買いです。

また、上記で触れているインフラファンドのインデックス(東証インフラファンド指数)の誕生が決定しました。

【2020年10月4日追加】

2020年9月29日、インフラファンドを投資対象とした公募投信が設定されました。