ラップ型投信はラップではなく投資信託

ラップ型投信はいわゆるラップ(ファンドラップ)とは異なります。

日本で販売されているラップの多くはファンドラップです。

ファンドラップは複数の投資信託に分散投資を行い、ポートフォリオを構築します。

アロケーションは証券会社やアセットマネジメント会社が行います。

ファンドラップはあくまで複数の投資信託を保有している形になりますので、資産構成の変更やリバランスを行うと、投信の売買をすることとなり課税等が発生します。

ただし、個人の場合、特定口座の源泉徴収ありであれば計算等は自動的に証券会社で行ってもらえるのでそれ程問題になりません。

複利効果が少し弱くなるだけです。

法人の場合はその都度、会計処理が発生しますのでかなり面倒です。

しかも資産構成の変更やリバランスが決算直前に行われたりすると予想外の利益や損失が発生し、決算利益の予定が狂ってしまうこともあります。

それに対しラップ型投信の場合は、ポートフォリオの構成や運用手法はファンドラップとほぼ同じですが、1つの投資信託として基準価格が計算されているので、資産構成の変更やリバランスが行われても決算処理や課税が発生しません。

しかもファンド内では利益が繰り延べられるので複利効果もフルに享受できます。

よって、個人的にはファンドラップよりもラップ型投信の方が相対的には良いと思っています。

- ラップとラップ型投信についての比較はこちらを参照:ラップ・ファンドラップ・ラップ型投信・バランスファンドについて - ファイナンシャルスター

スマラップとコアラップの比較

今回は、代表的なラップ型投信である「スマート・クオリティ・オープン(愛称:スマラップ)」と「コア投資戦略ファンド(愛称:コアラップ)」のパフォーマンスを検証してみます。

両ファンドはそれぞれリスクリターンに応じた複数のファンドがありますが、今回は「安定型」と「成長型」の2パターンについて検証します。

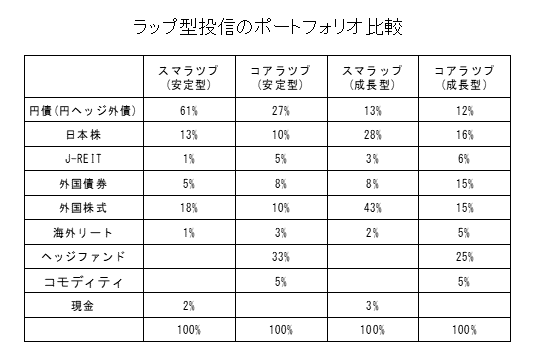

まず、スマラップとコアラップの直近のポートフォリオを比較します。

ポートフォリオの資産構成は随時見直していくので変化していきますが、直近のデータを見ることである程度特徴をつかむことができます。

2018年2月28日時点の資産構成です。

スマラップは国内外の債券・株式・リートといったいわゆる伝統的資産クラスのみを使ったオーソドックスなポートフォリオ構成となっています。

コアラップは伝統的資産クラスに加え、ヘッジファンドやコモディティといったオルタナティブ投資を積極的に行っています。

特にヘッジファンドの比率が高いのが大きな特徴となっています。

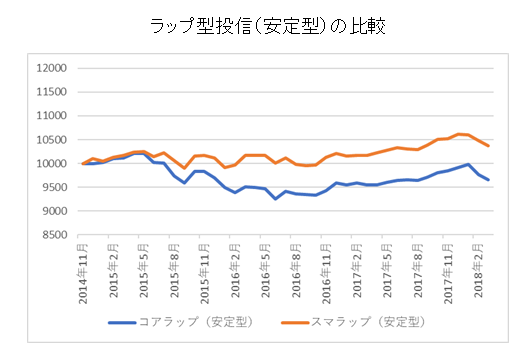

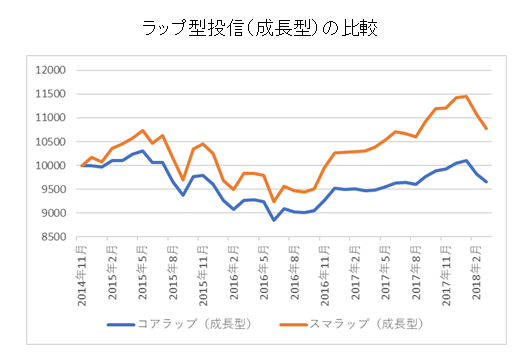

では次にパフォーマンスの比較です。

比較可能な2014年11月28日~2018年3月30日の期間で比較します。

安定型、成長型共にスマラップが大きく上回っています。

安定型ではスマラップが+3.7%に対し、コアラップが-3.5%。

成長型ではスマラップが+7.8%に対し、コアラップが-3.5%。

要因としては下記が予想されます。

- この間、パフォーマンスが好調であった外国株式の比率がスマラップの方が高いこと

- この間円高が進んでおり、コアラップの方が外貨比率が高いこと

- コアラップのヘッジファンドが期待されたパフォーマンスを発揮できなかったこと

スマラップはある程度検討していると言えますが、コアラップのパフォーマンスはかなり物足りないものとなっています。

また、ラップやラップ型投信は信託報酬等コストがかなり高いのも気になります。

個人的にはグローバル株ETFとヘッジ付き債券アロケーションファンドの組み合わせの方が良いと思います。